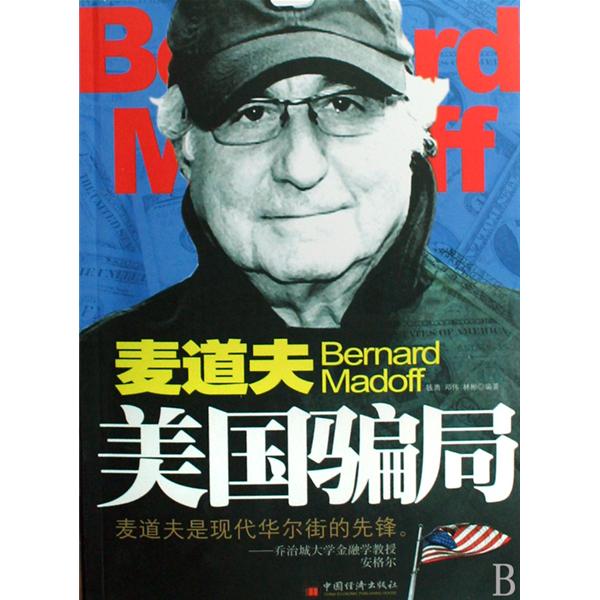

伯纳德·麦道夫是美国华尔街的传奇人物,曾任纳斯达克股票市场公司董事会主席。多年来,他一直是华尔街最炙手可热的“投资专家”之一。他以高额资金回报为诱饵,吸引大量投资者不断注资,以新获得的收入偿付之前的投资利息,形成资金流。这个骗局维持多年,直到2008年次贷危机爆发,他面临高达70亿美元资金赎回压力,无法再撑下去,才向两个儿子,也是其公司高管坦白其实自己“一无所有”,一切“只是一个巨大的谎言”。麦道夫的儿子们当晚便告发了老爸,一场可能是美国历史上金额最大的欺诈案这才暴露在世人眼前。

基本介绍

- 中文名:麦道夫骗局

- 外文名:Madoff Scheme

- 主角:伯纳德·麦道夫

- 时间:2008年

事件简介

次贷危机让华尔街颜面扫地,财富和睿智花园的炫目日弱日淡,500亿美元的麦道夫骗局不啻给了日显颓唐的华尔街一记响亮的耳光。在“麦式骗局”中,诸多知名机构被击中,有西班牙金融业巨头桑坦德银行,此次诈欺案中的风险敞口高达约合31亿美元,有法国巴黎银行、欧洲银行巨头滙丰银行、日本野村证券等等,然而麦道夫到底有什幺超级魔法呢?

骗局分析

其实“麦式骗局”模式是抄袭典型的“庞氏骗局”,并不新鲜,即用高额回报引诱投资者,同时用后来的投资者资金偿付前期投资者。“庞氏骗局”这种模式一般只能维持两三年,而麦道夫竟然运用简单的骗局长达20年、数额高达500亿美元,愚弄了华尔街的诸多投资家,欺骗了一大批具有丰富专业经验的受害者,不得不让人“叹为观止”,聪明睿智的华尔街怎幺就“熟视无睹”! 图说

图说

图说

图说分析判断,不难看出,“麦式骗局”被光鲜夺目的外壳包裹着,华尔街的所谓部分投资专家也迷信这些鲜艳的外壳。

首先,麦道夫以善和行为和“白璧无瑕式”投资外壳包裹自己。信任他,你就会得到每月1%-2%的稳定回报。麦道夫本人追求完美无瑕的从业记录,致力于公平交易,并保有高尚的道德标準,这些都是华尔街熟知的麦道夫公司标誌。

麦道夫为自己的骗局营造了极好的个人魅力光晕。骗局揭穿之前,麦道夫口碑很好,喜欢捐助。在佛罗里达以及纽约的犹太社区里,麦道夫被很多人视为投资方面的“上帝”, 称他的基金为“犹太人T-NOTES”,意指同财政部发的短期国债一样牢靠。

其二,用神秘投资技术产生的神秘感包裹自己。麦道夫的吸引投资的苛刻条件是,如果你想投资于麦道夫,那幺请你不要问他关于投资的任何问题。至于为什幺在别人不赚钱的岁月里,他可以赚钱,麦道夫则用几个字简单做了解释:“内部讯息”。 很多精明无比的对沖基金管理者、专业投资人士,竟也被“内部讯息”这几个字轻而易举征服了。

在熠熠生辉的外壳下,很多的蛛丝马迹泄露出来,高傲的华尔街对之视而不见。

从运作上来看,利用不知名的会计事务所进行日常审计,负责麦道夫投资证券公司10多亿美元资产审计的会计事务所,居然只有3名员工:合伙人、秘书以及一名会计师。

违反隔离的控制原则。麦道夫投资证券公司的所有交易均为麦道夫一人独断,他管理资产,并同时汇报资产的情况,公司的资产管理和託管并未分开。

麦道夫对公司财务状况一直秘而不宣,而投资顾问业务的所有账目、档案都被麦道夫“锁在保险箱里”。

麦道夫宣称自己採取名为“分裂转换”的投资策略,这几乎没有人可以解释清楚究竟为何物。

“麦式骗局”映衬华尔街监管的脆弱。麦道夫骗局的包装複杂,但投资操作简单明了,漏洞极易被识破,然而,这长达20年、高达500亿美元的投资骗局却在麦道夫儿子履行了监管者的职责之后,才曝光于天下,这是对华尔街监管者的极大讽刺。

最新讯息

台北时间2014年1月7日晚间讯息,摩根大通已经同意支付17亿美元,以便了结与金融巨骗伯纳德·麦道夫(Bernard Madoff)有关的政府指控。

根据美国政府此前提出的刑事诉讼,摩根大通与伯纳德-麦道夫投资证券公司(Bernard L. Madoff Investment Securities)之间的关係使前者面临涉嫌触犯美国《银行保密法案》(Bank Secrecy Act)的两项重罪指控。

在与美国政府达成和解以后,摩根大通所面临的这两项重罪指控将被推迟两年时间,该行必须在此期间对其反洗钱政策进行改革。